Uno de los problemas más complejos a los que se enfrentan las empresas privadas en el ámbito de comercio exterior, es el permanente riesgo tributario. Esto se debe principalmente a la complejidad y al constante cambio de las normas tributarias mexicanas, que hacen difícil no solo su aplicación sino también su cumplimento.

- ¿Cómo podemos apoyarte?

- 01 (477) 1192517 / 84 - 01 (477) 1438157

- 01 (33) 225 43021

- contacto@iclawyers.mx

Despacho Aduanero… en otras palabras

1 septiembre, 2020

Empresas Fabricantes en México (PROSEC) Una Opción Para Eximir NOM’S a la Importación

8 octubre, 2020Auditoría Preventiva: Una cuestión de responsabilidad Fiscal

Actualmente, el Sistema Aduanero y el Despacho Aduanero juegan un papel fundamental en el Comercio Exterior Mexicano. Toda importación y exportación está regida por Leyes, Tratados y Acuerdos, y esto implica que los agentes de comercio deban cumplir ciertas obligaciones durante el traslado, almacenamiento y enajenación de las mercancías. Si estas obligaciones no se cumplen, las Autoridades, dentro de sus facultades de comprobación, impondrán sanciones, multas o incluso embargos.

Precisamente, la Administración General de Auditoría de Comercio Exterior (AGACE) que se creó para planear, organizar, dirigir y controlar estrategias para prevenir y combatir conductas ilícitas en el comercio exterior[1]. Las prácticas de visitas domiciliarias, revisiones de gabinete, verificación de origen, inspecciones, verificación de transporte y revisiones electrónicas, son algunas de las muchas facultades exclusivas que ejerce la AGACE en el ámbito de su competencia[2].

[1] Diario Oficial de la Federación (DOF), de 13 de julio de 2012, del Decreto por el que se reforman, adicionan, y derogan diversas disposiciones del Reglamento Interior del Servicio de Administración Tributaria. Última consulta realizada en fecha 26 de agosto del 2020.

[2] DOF, de 29 de abril de 2020, del Acuerdo por el que se delegan diversas facultades a los servidores públicos del Servicio de Administración Tributaria. Última Consulta realizada el 26 de agosto de 2020 en la página web https://www.dof.gob.mx/nota_detalle.php?codigo=5592432&fecha=29/04/2020

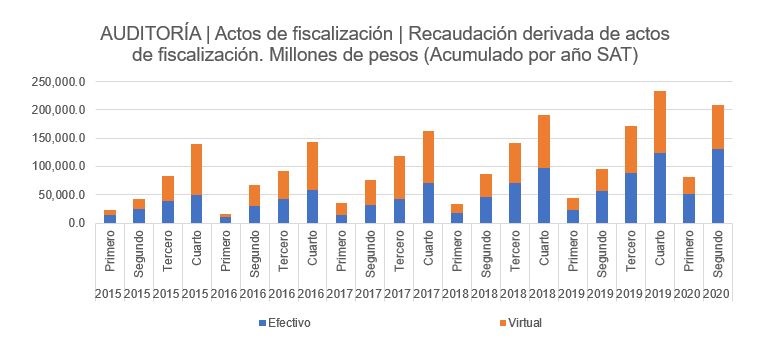

Como se puede observar en la gráfica que se muestra a continuación, la recaudación de impuestos derivados de actos de fiscalización y auditorías ha aumentado considerablemente en los últimos 5 años. Este incremento se debe a una mayor presión fiscal por parte de la autoridad hacia los contribuyentes y a la cada vez mayor, eficacia de recaudación de impuestos a través de herramientas tecnológicas, con las que logra recuperar más dinero con menos inversión en sus actos de fiscalización.

Nota: Recaudación de las áreas fiscalizadoras (Administración General de Auditoría Fiscal Federal, Administración General de Grandes Contribuyentes, Administración General de Hidrocarburos y Administración General de Auditoría de Comercio Exterior) como resultado de los actos de fiscalización.

Virtual se refiere a la cantidad que el contribuyente no podrá utilizar para futuros pagos de impuestos, solicitar devoluciones, realizar compensaciones o aplicar pérdidas fiscales, lo que generará un incremento en la recaudación.

* Cifras preliminares.

Fuente: Estadística de Secretaría de Hacienda y Crédito Público (SHCP), Actos de fiscalización y recaudación de impuestos del 2015 al segundo trimestre de 2020. Datos obtenidos el 26 de Agosto de 2020 de la página web http://omawww.sat.gob.mx/cifras_sat/Paginas/datos/vinculo.html?page=RecDerAud.html

Por todo lo anterior, es de suma importancia que las empresas y contribuyentes estén informados sobre el marco legal y los requerimientos que rigen en el Despacho Aduanero, con el fin de evitar un perjuicio en su patrimonio y una interrupción en el flujo de sus mercancías. Además, las Autoridades Aduaneras hoy en día están mucho más capacitadas para realizar auditorías, por lo que, existe una probabilidad mayor de que detecten errores en los pedimentos o en cualquier otra información que aporten las empresas.

La auditoría preventiva ofrece la oportunidad de corregir y prevenir posibles irregularidades por el incumplimiento de las obligaciones fiscales y aduaneras, antes de que la autoridad competente ejerza sus facultades de comprobación. Por lo tanto, este esquema de prevención reduce considerablemente el riesgo de ser multado, ya que permite corregir los errores u omisiones con los beneficios que la propia legislación establece[3].

[3] Anónimo (2017). Auditoría Preventiva: los beneficios de su implementación. Trade, Law & Customs Magazine. Artículo obtenido el 26 de Agosto de 2020 de la página web https://www.tlcmagazinemexico.com.mx/single-post/2017/04/05/Auditoria-Preventiva-Los-beneficios-de-su-implementaci%C3%B3n

La finalidad de la auditoría preventiva es la de evaluar de manera anticipada diversos aspectos importantes en comercio exterior, por ejemplo: el correcto llenado del pedimento, la aplicación de las Regulaciones y Restricciones No Arancelarias (RRNA) y otros beneficios fiscales, el manejo óptimo de programas maquila como el IMMEX, la determinación del valor de la mercancía en aduana y uso de INCOTERMS, este último es uno de los principales focos de multas y sanciones por parte de la autoridad[4].

[4] Martínez, L.A. & Salazar, R.C. (2018). Estrategia Aduanera. Errores más comunes en el pedimento aduanal. Artículo obtenido el 26 de Agosto de 2020 de la página web https://www.estrategiaaduanera.mx/errores-mas-comunes-en-el-pedimento-aduanal/

En definitiva, la implementación del mecanismo de auditoría preventiva es una excelente recomendación para aquellas empresas que desean exportar o importar, pero no están familiarizados en materia de fiscalización de comercio exterior. Ahora bien, también puede resultar muy útil para aquellas personas jurídicas que, aun teniendo varios años de experiencia en la materia, prefieren conocer específicamente cuáles son las irregularidades que cometieron en años inmediatos anteriores (y que, en la mayoría de las ocasiones, continúan cometiendo) y con ello, llevar a cabo un proceso de mejora que se adapte a las necesidades y requerimientos de la propia empresa.

Sin embargo, el buen funcionamiento y agilización de tráfico en aduanas, no solamente depende de los contribuyentes, sino también de la existencia de una Administración y Autoridad Aduanera transparente, competente e incorruptible. Paradójicamente, en México son cada vez más los funcionarios del SAT denunciados ante el Ministerio Público por la presunción de haber cometido algún delito, principalmente en la Administración General de Aduanas, la Administración General de Servicios al Contribuyente y la Administración General de Auditoría Fiscal Federal. El acceso ilícito a sistemas informáticos, contrabando, falsificación de documentos y uso ilícito de atribuciones y facultades son los principales delitos que se les imputan[5].

[5] Israel Rodríguez (07 de agosto de 2020). Jornada. Rescata el SAT por auditorías 3 veces más impuestos. Artículo obtenido el 26 de agosto de 2020 de la página web https://www.jornada.com.mx/ultimas/economia/2020/08/07/rescata-el-sat-por-auditorias-3-veces-mas-impuestos-9158.html

Por todo ello, es necesaria no solo la transformación para tener contribuyentes más responsables con sus obligaciones fiscales, también se requiere el compromiso de integridad y legalidad por parte de la Administración Pública. Ahora es el momento de que las Autoridades Aduaneras empiecen a predicar con el ejemplo.

María Sales Martí

Colaboradora externa de ICLAWYERS

Licenciada en Derecho en la Universidad Jaume I de Castellón (España). Coordinadora de administración y finanzas en una empresa asiática dedicada al sector automovilístico en León, Guanajuato (México).