El Esquema Integral de Certificación de Empresas es un registro a través del cual las empresas pueden obtener diversos beneficios en materia fiscal y administrativa. Existen cuatro modalidades, a las cuales se puede acceder de manera separada y con diferentes rubros:

- IVA e IEPS – contemplada en Ley del Impuesto al Valor Agregado (IVA) y la Ley del Impuesto Especial sobre Producción y Servicios (IEPS)

- Operador Económico Autorizado (OEA) – Ley aduanera

- Comercializadora e Importadora – Ley aduanera

- Socio Comercial Autorizado – Ley aduanera

* Los requisitos, beneficios, vigencias y trámites subsecuentes de cada una de éstas se encuentran en las Reglas Generales de Comercio Exterior, específicamente en el título séptimo.

Ahora bien, el requisito para obtener estas certificaciones es realizar el pago de derechos a que se refiere el artículo 40, inciso m) (inscripción en el registro de empresas certificadas) de la Ley Federal de Derechos, disposición contemplada en la regla 7.1.4 (OEA y Comercializadora e Importadora); es decir, este pago solo aplicaba para empresas que buscaban este tipo de certificación. Sin embargo, con la publicación de la primera resolución a las Reglas Generales de Comercio Exterior (24 de julio de 2020) se adicionó la fracción XVIII a la regla 7.1.1 que contempla como requisito general para obtener cualquier modalidad de certificación acreditar el pago de derechos vigente a la fecha de presentación de la solicitud del registro.

Así mismo se modificó el cuarto párrafo de la regla 7.2.3 de las RGCE para establecer como requisito para aquellas empresas que soliciten su renovación en el Registro del Esquema de Certificación de Empresas, en cualquier modalidad, deberán haber realizado el pago de derechos correspondiente a que se refiere el artículo 40, inciso m) de la Ley Federal de Derechos.

De igual forma, se adicionó la fracción XI a la regla 7.2.1 (obligaciones en el Registro en el Esquema de Certificación de Empresas) para establecer que, con independencia de la modalidad, cuya vigencia sea de 2 o 3 años, se debe realizar el pago anual de derechos al cumplirse uno y dos años de que se emita la resolución por la que se autorice su registro y presentarlo ante la AGACE dentro de los 15 días siguientes, mediante escrito libre.

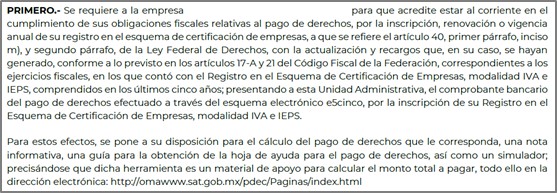

No obstante lo anterior, mediante la Nota Informativa publicada el pasado agosto del presente en el portal del SAT (http://omawww.sat.gob.mx/pdec/Paginas/index.html), la autoridad solicitó a las empresas certificadas dentro de todas las modalidades (IVA e IEPS, Comercializadora e Importadora, Operador Económico Autorizado y Socio Comercial Certificado) realizar el pago por concepto de derechos de los ejercicios anteriores a partir del 2015 a la fecha, salvo para el caso de Socio Comercial Certificado (exigible a partir del 2019). Precisando así, que las empresas que obtengan la Inscripción al Registro en el Esquema de Certificación de Empresas deben realizar el pago de derechos conforme a la cuota vigente en el año en que se autorice su inscripción o su renovación, así como realizar el pago por cada año en que la misma tenga vigencia, tomando como referencia para efectuar dicho pago, el día y mes de la fecha en que la autoridad otorgó la autorización o renovación a la empresa; señalando que, a pesar de que esta disposición no se encuentra en las Reglas Generales de Comercio Exterior como requisito u obligación, no exime que la obligación establecida en la Ley Federal de Derechos deba ser cumplida.

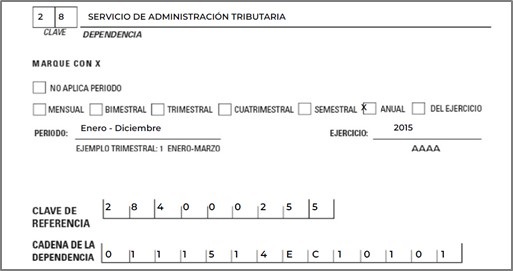

Cabe mencionar que, el pago puede ser realizado por medio de Ventanilla directa en la institución financiera o pago electrónico a través de una hoja de ayuda, especificando el folio que aplique para solicitud inicial, cuota anual o renovación dependiendo el rubro de la empresa, así como señalar el ejercicio a pagar y el mes aplicable.